Фондоотдача опф показывает. Формула для расчета фондоотдачи основных средств: нужно уметь выбирать. Семифакторый анализ фондоотдачи

Любая компания или предприятие должны уметь проводить анализ эффективности применения основных средств (фондов). Аналитики, руководители, бухгалтеры применяют показатель фондоотдачи, или коэффициента оборачиваемости внеоборотных активов (перевод с английского Fixed assets turnover ratio). Он помогает определить, правильно ли используются основные фонды компании.

Понятие фондоотдачи

Фондоотдача – экономический показатель, используемый для вычисления эффективности использования основных производственных фондов компании или предприятия в определенной отрасли. Значение отражает количество продукции, выпускаемой на каждый затраченный рубль основных фондов производства.

Фондоотдача позволяет определить, верно ли на предприятии организованы основные факторы производства. Умение проведения данного финансового анализа помогает увеличить прибыль без привлечения дополнительных ресурсов и обнаружить возможности развития компании в новых направлениях.

ВНИМАНИЕ! Помимо показателей финансовой эффективности, компании очень важна и их динамика, а также сравнение с фондоотдачей других предприятий в этой отрасли. Полученные графики помогут определить дальнейшую стратегию использования фондов компании.

Формула расчета

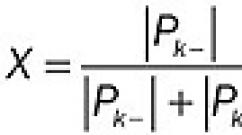

Общая формула расчета показателя:

Ф Отд = Объем реализованной продукции (полученная от продаж выручка) / Стоимость основных средств

Приводим формулу расчета согласно данным нового бухгалтерского баланса:

Ф Отд = стр. 2110 Форма 2 / (стр. 1150н. Форма 1 + стр. 1150к. Форма 1) / 2

Согласно данным старого бухгалтерского баланса:

Ф Отд = стр. 010 / 0,5*(стр. 120н + стр. 120к), где стр. 010 – строка отчета о прибылях и убытках (форма 2), стр. 120н и стр. 120к — строки бухгалтерского баланса на начало и конец отчетного периода (форма 1).

Для расчета выручки применяются следующие два метода:

- Кассовый. Здесь учитываются зачисленные на банковские счета предприятия денежные средства, а также товар, полученный по бартеру.

- Метод начисления. Он учитывает обязательства покупателя, которые появляются в момент получения услуги, товара или работ.

Основные средства предприятия

Для верного понимания фондоотдачи необходимо знать, что является основными средствами предприятия, или фондами. Это имущество предприятия, используемое в качестве средств труда при оказании услуг или выполнении работ, выпуске продукции или для управленческих нужд компании многократно за период более 12 месяцев.

Виды основных фондов организации:

- Здания и сооружения предприятия.

- Оборудование и инструменты, используемые на производстве.

- Различный хозяйственный инвентарь.

- Вычислительная техника.

- Многолетние насаждения.

- Машины, транспорт и другие основные средства.

Существует несколько способов определения среднегодовой стоимости основных средств. Они зависят от того, будет ли учитываться время их эксплуатации. Например, новое оборудование, введенное в эксплуатацию на предприятии в середине года, произведет меньше продукции, чем существующее до этого оборудование.

- Первый способ. Без учета времени использования оборудования. При этом если на предприятии происходит постоянное обновление оборудования (то есть оно вводится в эксплуатацию в разное время), конечный результат будет неточным.

- Второй способ. Учитываются полные месяцы работы оборудования в данном году.

Пример вычисления среднегодовой стоимости основных фондов

К примеру, на 1 января 2017 года стоимость основных средств составляет 200 тысяч рублей. 1 июля введено оборудование на 100 тысяч рублей, 1 августа – на 60 тысяч. Выведено оборудования на сумму: 20 апреля – на 80 тысяч рублей, 10 июня – 20 тысяч рублей.

Среднегодовая стоимость основных фондов без учета месяцев работы:

Сср = (Снг + Скг) / 2 , где:

- Сср - среднегодовая стоимость;

- Снг - стоимость основных средств на 1 января рассматриваемого года;

- Скг - стоимость на 31 декабря (равна Снг + Сввед - Свывед);

- Сввед - введенных фондов;

- Свывед- стоимость выведенного оборудования.

В нашем примере Сср=(200+(200+100+60-80-20))/2=230 тысяч рублей.

Сср с учетом количества отработанных месяцев: Сср = Снг + (Мввед / 12) *Сввед - (Мвывед / 12) * Свывед, где:

- Мввед - количество отработанных полных месяцев после ввода в эксплуатацию;

- Мвывед - количество полных месяцев после вывода объекта.

Пример: Сср=200 + (6/12) *100+(5/12)*60-(8/12)*80-(6/12)*20=200+50+25-53,33-10=211,67.

Из примера ясно, что при введении оборудования в эксплуатацию в разные месяцы показатель среднегодовой стоимости основных фондов будет неточным при расчете по первой формуле, а в ряде случаев – в корне неверным. Поэтому для получения точного результата в таком случае следует производить расчет по второй формуле.

К примеру, выручка составила 220 тысяч рублей. Если делать расчеты без учета отработанных месяцев, фондоотдача составит: ФОтд=220/230 = 0,957. То есть на каждый затраченный рубль организация получила 0,957 рубля. А с учетом полных месяцев эксплуатации Ф Отд =220/211,67 = 1,039 рубля – показатель выше.

Факторный анализ фондоотдачи

Для получения более достоверных показателей разработаны формулы, которые учитывают дополнительные факторы, влияющие на коэффициент фондоотдачи.

Двухфакторный расчет

Средства при этом подразделяются на основные и активные (которые непосредственно используются для производства услуг, товаров или работ).

Ф Отд = (Fa / F) * (N / Fa), где:

- Fa – стоимость активной части фондов;

- F – стоимость основных фондов производства;

- N – стоимость продукции/услуг предприятия.

Пример: стоимость основных производственных средств (F) – 200 тысяч рублей, стоимость активной части фондов (Fa) составляет 160 тысяч рублей, стоимость продукции (N) равна 240 тысяч рублей. При двухфакторном расчете Ф Отд = (160/200)*(240/160) = 0,8*1,5 = 1,2 – один инвестированный в фонды рубль приносит 1,2 рубля выручки.

Расчет по четырем факторам

Данная формула расчета применяется в компаниях, где замена основных фондов производится нечасто и продукция выпускается в небольшом ассортименте.

Вводятся следующие дополнительные факторы:

- Основная продукция предприятия. Компания может выпускать продукцию множества видов, но только часть из них будет основной.

- Среднегодовая мощность предприятия. Средний показатель количества выпущенных за год товаров.

ФОтд = (N / Nос) * (Nос / W) * (Fa / F) * (W / Fa), где:

- N – стоимость выпущенных товаров;

- Nос - стоимость основной продукции;

- W – среднегодовая мощность производства.

Пусть стоимость основных производственных средств (F) равна 200 тысяч рублей, активной части (Fa) – 160 тысяч рублей, выпущенных товаров (N) – 240 тысяч, основной продукции (Nос) – 200 тысяч, а среднегодовая мощность производства (W) - 2000 товаров.

В данном случае ФОтд = (240/200)*(200/2000)*(160/200)*(2000/160) = 1,2 * 0,1 *0,8 *12,5 = 1,2 – каждый вложенный рубль приносит 1,2 рубля.

Расчет по семи факторам

Применяется на больших производствах, где выпускается широкий ассортимент товаров.

Учитываются такие факторы:

- Основные фонды производства.

- Оборудование и машины, используемые в основных фондах.

- Продолжительность смены.

- Количество смен работы оборудования и станков.

- Средняя стоимость единицы оборудования.

- Эффективность работы оборудования.

ФОтд = (Fa / F) * (Fмаш / Fа) * (Тсм / Qд) * I * (1 / с) * (Тч / Тсм) * (N / Тч), где:

- Fмаш – стоимость оборудования, используемого в производстве;

- Qд - количество станков;

- с - средняя цена станков;

- Тсм - общее количество отработанных смен;

- Тч - общее количество отработанных часов;

- I – продолжительность рассматриваемого периода работы в днях.

Пример: стоимость основных производственных средств (F) равна 200 тысяч рублей, активной части (Fa) – 160 тысяч рублей, выпущенных товаров (N) – 240 тысяч. Стоимость вовлеченного в производство оборудования (Fмаш) – 140 тысяч рублей, количество станков (Qд) – 20 штук, их средняя цена (с) – 14 тысяч рублей. Рассматриваемый период (I) – 2 дня, за которые было отработано 60 смен (Тсм) и 420 часов (Тч) по 7 часов в смене.

Применив формулу, получим:

(160/200) * (140/160) * (60/20) * 2 * (1/14) * (420/60) * (240/420) = 0,8 * 0,875 * 3 * 2 * 0,071 * 7 * 0,571 = 1,19 – каждый инвестированный рубль приносит 1,19 рубля прибыли.

Значение в норме

Общепринятого нормального значения для коэффициента фондоотдачи не существует. Значение полученного коэффициента зависит от особенностей отрасли, переоценки основных средств и темпа инфляции. Чем численное значение выше, тем больше эффективность средств фонда, тем выше конкурентоспособность среди данной отрасли. Это означает, что на каждый рубль выручки предприятие затратило меньше основных средств фонда, а с каждого инвестированного рубля основных средств получило больший объем продукции.

Факторы роста фондоотдачи

Основными являются:

- Улучшение использования мощности предприятия, а также правильное распределение времени.

- Замена ручного труда машинным.

- Повышение производительности оборудования в результате повышения механизации и автоматизации, а также замены изношенного оборудования на предприятии.

- Лучшее освоение вводимых мощностей.

- Увеличение коэффициента сменности работы оборудования.

- Переход на двух- и трехсменную работу.

- Проведение реализации лишнего оборудования.

- Улучшение ухода за оборудованием.

Более удобное понимание фондоотдачи дает схема, приведенная ниже.

Таким образом, путем анализирования фондоотдачи в динамике можно своевременно корректировать работу предприятия, увеличивая конкурентоспособность и качество продукции.

Роль экономического анализа эффективности использования основных фондов для успешного функционирования всего предприятия переоценить невозможно. При этом обычно используются три основных показателя - фондоотдача, фондоемкость и фондовооруженность. Как правило, рассматривается их изменение в динамике.

На основании результатов исследования делаются выводы о рациональности либо нерациональности использования имеющихся средств, вскрываются ошибки и проблемы, обнаруживаются резервы повышения эффективности использования основных фондов.

Среднегодовая стоимость основных фондов

Для расчета показателей фондоемкости, фондоотдачи и фондовооруженности используется величина «среднегодовая стоимость основных средств» . Формула, для определения этого показателя, имеет следующий вид:

ОC сред = ОC нг + ОC введ * N1 / 12 - ОC выб * N2 / 12

- ОC нг - стоимость основных средств на начало года,

- ОС введ - стоимость основных средств, введенных в эксплуатацию в течение года,

- ОС выб - стоимость выбывших в течение года основных фондов,

- N1 - число месяцев использования введенных основных средств,

- N2 - количество месяцев, в течение которых не использовались выбывшие основные средства.

Стоимость основных фондов на начало года можно взять из бухгалтерского баланса. Для определения стоимости введенных в эксплуатацию основных средств нужно ознакомиться с дебетовым оборотом по счету 01 «основные средства» (источником информации может служить оборотно-сальдовая ведомость по этому счету). Чтобы подсчитать стоимость списанных с баланса фондов, достаточно посмотреть кредитовые обороты по тому же самому счету.

Фондоотдача

Показатель фондоотдачи рассчитывается следующим образом:

Фондоотдача = Объем всей выпущенной продукции / Среднегодовая стоимость основных фондов

Фондоотдача показывает, сколько готового продукта приходится на 1 рубль основных фондов. Т.е чем значение фондоотдачи выше, тем эффективнее используются на предприятии его основные средства. Соответственно, увеличение показателя в динамике расценивается положительно.

Если же имеет место обратная ситуация - это серьезный повод задуматься о причинах нерационального использования имеющегося оборудования. Ведь со временем проблемы могут привести само предприятие к значительным убыткам.

Фондоемкость

Показатель фондоемкости является обратным показателю фондоотдачи и рассчитывается по формуле:

Фондоемкость = Среднегодовая стоимость основных фондов / Объем выпущенной продукции.

Значение фондоемкости показывает, какая сумма основных средств приходится на каждый рубль готовой продукции. Естественно, что чем меньше этот показатель, тем эффективнее используется оборудование предприятия. Уменьшение показателя во времени является положительной тенденцией в развитии предприятия.

Фондоемкость(ФЕ) и фондоотдача(ФО) - показатели парные, взаимосвязанные. Если известна одна величина, другую можно узнать, отняв от единицы изветный показатель.

Если на предприятии имеет место ситуация, при которой ФЕ возрастает, а ФО падает - это значит, что производственные мощности используются нерационально, их загруженность недостаточно полная. Соответственно, следует как можно скорее приступить к поиску дополнительных резервов.

Если на предприятии имеет место ситуация, при которой ФЕ возрастает, а ФО падает - это значит, что производственные мощности используются нерационально, их загруженность недостаточно полная. Соответственно, следует как можно скорее приступить к поиску дополнительных резервов.

Например, возможно, стоит увеличить количество смен или сделать рабочую неделю шестидневной (что не означает, что каждый конкретный работник станет трудиться 6 дней в неделю, речь идет лишь о перераспределении трудовых ресурсов).

Фондовооруженность

Показатель фондовооруженности отражает обеспеченность работников предприятия основными фондами и рассчитывается по следующей формуле:

Фондовооруженность = Среднегодовая стоимость основных средств / Среднесписочная численность работников.

Делать выводы об изменении этого показателя можно только в его привязке к значению производительности труда. Если темпы роста производительности труда отстают от темпов роста фондовооруженности, это свидетельствует о нерациональном использовании ресурсов предприятия. Возможно, речь идет о многочисленности аппарата управления организации либо немотивированном росте пассивной части основных средств.

Анализ этих трех несложных показателей позволит вовремя распознать проблемы, угрожающие рентабельности предприятия, и найти способы их устранения.

Фондоотдача показывает, какой объем производства продукции (услуг) приходится на 1 рубль стоимости используемого оборудования. Расчет и анализ показателя позволяет финансовому директору установить, насколько эффективно компания использует основные средства, выбрать наиболее эффективное производственное оборудование. В статье расскажем, как найти фондоотдачу и какие есть способы ее повышения.

Что такое фондоотдача

Фондоотдача - это финансовый коэффициент, который показывает в динамике, насколько результативно и интенсивно используются основные средства или фонды предприятия. Термин аналогичен английскому Fixed assets turnover ratio, который экономисты переводят, как коэффициент оборачиваемости основных средств или коэффициент оборота активов. Далее расскажем, как рассчитать показатель.

Общая формула фондоотдачи

В общем виде фондоотдача основных средств рассчитывается, как отношение выручки к среднегодовой стоимости основных производственных фондов . Формула расчета коэффициента фондоотдачи выглядит так:

К фондоотдачи = Выручка / Среднегодовая стоимость основных производственных фондов

Как найти выручку

Для расчета фондоотдачи используется брутто-выручка, которая еще не уменьшена на размер налогов. Чтобы рассчитать выручку , используют два метода - кассовый или метод начисления. Кассовый учитывает денежные средства, что поступили на банковские счета компании или в кассу, и товар, поступивший по бартеру. Метод начисления учитывает обязательства по оплате, которые появляются у покупателя в момент получения товара, предоставления услуги или выполнения работ.

Как найти среднегодовую стоимость основных фондов

Среднегодовая стоимость основных производственных фондов без учета фактически отработанных месяцев:

С ср = (С нг + С кг) / 2,

С ср - среднегодовая стоимость;

С введ - стоимость фондов, которые были введены;

С вывед - стоимость выведенных средств.

Расчет среднегодовой стоимости с учетом реально отработанных месяцев:

С ср = С нг + (М введ / 12)*С введ - (М вывед / 12)*С вывед,

М введ - количество полностью отработанных месяцев после ввода объекта;

М вывед - количество полностью отработанных месяцев после вывода объекта.

Формула расчета по балансу

Нормативное значение

Коэффициент фондоотдачи уникален для каждой компании. Для него не существует единого нормативного значения. Сравнение коэффициента проводится, в основном, с его значениями за прошлые периоды. Кроме того, при сравнении к со среднеотраслевыми значениями можно определить конкурентоспособность предприятия. Если коэффициент выше среднеотраслевых, значит конкурентоспособность растет. Если ниже - падает.

Как определить причины изменения фондоотдачи

Анализ динамики фондоотдачи позволяет финансовому директору контролировать эффективность использования производственных фондов. Специалисты «Системы Финансовый директор» подготовили решение, которое поможет корректно рассчитать фондоотдачу, проанализировать ее динамику, определить причины, вызвавшие ее изменения. Оно пригодится для разработки мер по повышению эффективности использования оборудования, а также для предварительной оценки мероприятий, которые могут на нее повлиять.

Как повысить фондоотдачу

Показатель дает возможность качественно анализировать деятельность компании и оперативно корректировать планы работы.

Увеличить фондоотдачу можно за счет:

- повышения качества труда и качества выпускаемых товаров ( );

- более полной загрузки производственных мощностей;

- автоматизации труда и внедрения инноваций;

- развития сети продаж и стимулирования сбыта.

Опытным путем установлено, что наибольший эффект достигается при более полной загрузке активной части фондов, при дополнительной подготовке персонала и его переобучения, общего повышения культуры производства и сокращении потерь рабочего времени.

Вполне естественно, что любое предприятие стремится работать более эффективно. Если оно рационально использует свои , его будет расти.

Фондоотдача – это важный показатель, позволяющий определить, насколько разумно компания осуществляет свою хозяйственную деятельность. Иными словами, фондоотдача – это один из индикаторов производительности.

Что показывает фондоотдача

Фондоотдача является обобщающей величиной, которая показывает степень эффективности использования основных фондов. Этот коэффициент демонстрирует, какая выручка приходится на единицу стоимости основных средств.

Рассчитав один только коэффициент фондоотдачи, рано делать выводы относительно эффективности использования основных средств. Тем не менее, данный показатель дает представление о том, каким образом соотносятся друг с другом выручка и стоимость активов, которыми располагает компания.

Чтобы узнать эффективность использования основных фондов предприятия, нужно проанализировать коэффициенты фондоотдачи, полученные в течение нескольких лет, и сравнить их с текущим. Как вариант, можно сопоставить текущий коэффициент с показателями предприятий того же типа, действующих в том же сегменте.

Как рассчитать фондоотдачу

Формула расчета фондоотдачи выглядит так:

Выручка / Основные средства = Фондоотдача

Если необходим более точный результат, надо подставить в знаменатель средний показатель стоимости основных фондов за определенный период. Чтобы узнать его, следует сложить суммы стоимости основных средств на начало и на конец расчетного периода, а результат разделить надвое.

Существует мнение, что вычисление нужно производить с учетом первоначальной стоимости основных средств. Но в большинстве случаев во внимание принимается только остаточная стоимость, так как именно она фиксируется в бухгалтерском балансе.

Коэффициент фондоотдачи характеризует оборачиваемость. Но он не может дать исчерпывающую информацию о том, насколько интенсивно используются активы и обязательства. Существуют и другие величины, в частности:

- коэффициент оборачиваемости дебиторской задолженности;

- коэффициент оборачиваемости запасов.

Все они вычисляются путем деления суммы выручки на сумму обязательств или разного рода активов.

Нормальное значение фондоотдачи

Нормальное значение показателя фондоотдачи так и не определено. В каждой отрасли существуют свои критерии нормальности. Для фондоемких производств, которые располагают большой долей основных средств, предпочтителен низкий коэффициент.

Изучая динамику фондоотдачи, можно утверждать, что увеличение значения показателя свидетельствует о том, что фонды стали использоваться более эффективно.

Повышение фондоотдачи достигается:

- за счет увеличения выручки (путем повышения эффективности использования уже работающего оборудования, производства товаров с повышенной добавленной стоимостью, перехода на двух- или трехсменный график работы, применения новых инженерных решений);

- отказом от старой и неэффективной техники (благодаря чему уменьшается стоимость основных средств).

При нормальном значении показателя фондоотдачи наблюдается интенсивный рост прибыли при незначительном росте стоимости основных средств.

Выделяют несколько показателей, принимающих участие в оценке хозяйственной деятельности как государства, так и отдельного предприятия за тот или иной прошедший период. В рамках отрасли показателем будет значиться выпуск продукции, а также валовая добавленная стоимость. В рамках экономики анализируется стоимость валового внутреннего продукта. Эффективность использования внеоборотного капитала определяется индикатором, называемым фондоотдачей основных средств (ОС).

Инструменты анализа показателя фондоотдачи

Разумное использование ОС необходимо для поднятия уровня производства продукции в рамках компании, а в рамках государства — общественного продукта и в целом национального дохода без дополнительных инвестиций и в кратчайшие сроки. Рациональных подход в использовании основных производственных фондов способствует ускорению производства, снижению расходов на воспроизводство новых ОС и издержек, сопровождающих производственный процесс.

Таким образом, фондоотдача отражает, сколько прибыли получает предприятие с каждого рубля, имеющегося у него в виде основных средств. Для показателя не существует нормативного значения, в силу чего он крайне волатилен в отношении текущей инфляции, условий отраслевой деятельности производственной компании, особенностей производимой организацией пepeoцeнки ОС и прочих источников воздействия.

Показатель демонстрирует степень рентабельности вложенных в ОС компании инвестиций. На размер фондоотдачи, ее рост или снижение влияют ряд факторов, наглядно представленных на демонстрации ниже:

Экономическим результатом увеличения уровня использования ОС, как правило, становится рост производительности труда. Для того чтобы провести полный анализ показателя фондоотдачи, требуется сформировать таблицу, агрегирующую вводные данные, сопровождающие процесс эксплуатации основных фондов:

Формулы

16-я строка таблицы выводит на определение формулы расчета фондоотдачи через отношение стоимости выпуска продукта после вычета НДС и акцизов к усредненной сумме или совокупной производственных средств, то есть:

ФО – фондоотдача;

Свп – стоимость выпуска продукта;

Сос – за анализируемый период.

За стоимость выпущенного продукта зачастую берут выручку от произведенных продаж и реализации. Значение соответствует величине, фиксируемой по строке 2110 Отчета о финансовых результатах «Выручка», в соответствии с Приказом Министерства финансов РФ 3 66н от 02.07.2010 года.

Для корректного расчета ФО показатель стоимости ОС рекомендуется взять не на конец анализируемого периода, а в виде среднеарифметического за период установленной выручки:

Данные о стоимости ОС получают из сводок аналитического учета к счету 01 на основании Приказа Министерства финансов РФ 3 94н от 31. 10. 2000 года.

В исчислении при использовании первоначальной стоимости ОС необходимо учитывать, что для корректного анализа в дальнейшем нужно будет обеспечить сопоставимость расчетных данных. Такие критерии, как правило, задаются учетной политикой предприятия.

Также стоит отметить, если под объемом выпуска продукции при расчетах фондоотдачи подразумевается не стоимость произведенного продукта, а выручка от продаж, показатель ФО иногда называют коэффициентом оборота.

Расчет по балансу

Иногда можно встретить оперирование данными первоначальной стоимости ОС, тогда как в бухгалтерском балансе фиксируется их . С учетом такого подхода рекомендуется изначально использовать в управленческих расчетах стоимость основных фондов за вычетом амортизации.

Фондоотдача – показатель, относимый к базовым замерам оборачиваемости. Наряду с оборачиваемостью «дебиторки» и товарных запасов отражает планируемую или фактическую отдачу от финансовых вложений. В силу того, что индекс фондоотдачи вычисляется отношением выручки за произведенный и проданный товар к другому активу, его считают компании.

Формула расчета по балансу определяет долю дохода в стоимостном эквиваленте, приходящегося на долю стоимости ОС. При сравнении динамики фондоотдачи за несколько лет в одном предприятии или соотнесении «своих» показателей с коэффициентами других подобных производств можно сделать умозаключение о результативности использования ОС.

Основные фонды включают в себя базовое имущество предприятия:

- здания, производственные и складские комплексы;

- автотранспорт;

- оборудование;

- линии электропередач;

- патенты, лицензии.

Для расчета ФО применяют 2 формы бухучета: бухгалтерский баланс для определения стоимости ОС и отчет о прибылях и убытках в качестве источника данных по выручке предприятия.

Формула расчета ФО по балансу определяется как:

стр. 2110 – выручка по данным отчета предприятия о финансовых результатах;

стр. 1150 – стоимость ОС по данным балансового отчета предприятия.

Как уже говорилось выше, для корректного расчета коэффициента исчисляется среднегодовая величина стоимости ОС посредством суммирования значений строк 1150 ББ начального и конечного периодов в среднеарифметическом выражении. Иногда вместо показателя выручки для расчетов ФО применяют прибыль от продаж, вставляя в формулу строку 2200, а не 2110.

Значимость показателя

Значение коэффициента ФО позволяет оценить результативность эксплуатации ОС в целях получения прибыли. Показатель ФО, как и другие критерии оборачиваемости активов, необходимо рассматривать с учетом темпов роста или падения, то есть в динамике за несколько периодов хозяйственной деятельности для получения объективной картины эффективности использования основных фондов.

Например, в результате беспримерного повышения стоимости ОС при запуске нового производственного цеха возникает вероятность падения коэффициента фондоотдачи. Зная о таких зависимостях, следует провести анализ других данных, имеющих отношение к эксплуатации имущества предприятия и видам прибыли.

При изменении величины основных фондов в сторону увеличения следует ожидать дальнейшего роста коэффициента фондоотдачи. Таким образом, расчет показателя ФО способствует проведению анализа уязвимостей в процессе инвестирования и разработке удачной стратегии вложения во внеоборотный капитал.

Разработка собственного норматива

Как уже отмечалось ранее, для показателя ФО не существует универсального значения. Организация, учитывающая отдачу от применения основных фондов, должна определить собственное оптимальное значение коэффициента, допустимое в области оборачиваемости ОС. С учетом того, что показатель отражает характер тренда, его целесообразно исчислять с учетом динамики нескольких отчетных периодов, как правило, по годам.

Если коэффициент понижается, то это говорит о снижении финансовой устойчивости и эффективности использования . Рост, наоборот, говорит о положительной динамике указанных параметров. Превышение значения фондоотдачи над среднеотраслевым говорит о высокой конкурентоспособности, а показатели ниже средних по отрасли свидетельствуют о ее снижении.

Примеры расчета

Мероприятия для повышения коэффициента ФО

Исходя из определения факторов, оказывающих положительное или отрицательное влияние на эффективность использования основных фондов, рекомендуется разработка мероприятий по повышению результативности показателя. К таковым можно отнести:

- методичное обновление производственных линий с поддержкой мощностей на оптимальном для предприятия уровне;

- производство своевременного технического перевооружения;

- оснащение современными высокотехнологичными фондами;

- строительство новых или реконструкция старых объектов под изменившиеся потребности производства;

- снижение времени простоев производственного оборудования с постоянным мониторингом причин простоя с обязательным введением планового профилактического ремонта.

Перечисленные мероприятия, как правило, отличаются трудоемкостью и необходимостью привлечения нового рабочего персонала. Кроме того, увеличение количества планового ремонта способно замедлить производственный процесс и увеличить сумму издержек с дальнейшим отказом клиентов на размещение заказов.

К мероприятиям, увеличивающим производственные мощности предприятия и повышающим результативность рабочего времени, можно отнести:

- автоматизацию рабочих процессов;

- своевременное повышение квалификации персонала;

- сокращение стоимости фондов за счет введения новых – менее дорогих.

Перечисленные мероприятия призваны повысить фондоотдачу за счет управления состоянием ОС. Однако при их реализации стоит учитывать, что на коэффициент ФО оказывают влияние не только основные фонды, но и за анализируемый период. Если выручка увеличивается, то при других показателях, остающихся неизменными, вырастет и коэффициент фондоотдачи.

Оптимальными мероприятиями для повышения объема выручки, как правило, являются развитие сбытовой сети, увеличение конкурентоспособности продукта, поиск и разработка новых рынков с производством маркетинговых мероприятий. При внедрении регулярного корректного анализа показателя фондоотдачи предприятие способно своевременно выявлять уязвимые места в использовании ОС и в плановом порядке повышать эффективность собственного производства.

Вконтакте