Виды информации используемой налоговыми органами. Организация и методика проведения налоговых проверок. Понятие информации, налоговая информация

В налоговой сфере протекают различные информационные процессы. Так, на уровне федеральной налоговой службы к ним можно отнести следующие:

Подготовка типовых отчетных форм;

Контрольная деятельность;

Методическая, ревизионная и правовая деятельность;

Аналитическая деятельность ФНС;

Внутриведомственные задачи.

Для регионального уровня характерен свой состав информационных процессов:

Регистрация предприятий;

Камеральная проверка;

Ведение лицевых карточек предприятий;

Анализ состояния предприятия;

Документальная проверка;

Ведение нормативно-правовой документации;

Внутриведомственные задачи;

Обработка документов физических лиц.

В системе налогообложения функционирует унифицированная система документации, которая отвечает определенным требованиям к форме, содержанию, порядку заполнения документов. Унифицированные документы используются на всех уровнях системы. К ним можно отнести большинство документов, циркулирующих в налоговых органах, начиная от бухгалтерской отчетности и налоговых расчетов, представляемых налогоплательщиками в налоговые инспекции, и кончая отчетностью, составляемой налоговыми органами.

Информационные потоки представляют собой направленное стабильное движение документов от источников их возникновения к получателям. Информационные потоки дают наиболее полную картину информационной системы налогообложения в связи с тем, что с их помощью выявляются пространственно-временные и объемные характеристики, отражается динамичность информационных процессов и их взаимодействие. Информационные потоки отражают организационно-функциональную структуру налоговых органов. Единицами информационных потоков могут быть документы, показатели, реквизиты, символы. Документы и содержащаяся в них информация классифицируются:

а) по отношению к входу и выходу:

Входные (поступающие в инспекции);

Выходные (исходящие из инспекции).

б) по срокам представления:

Регламентные – документы, для которых определен срок исполнения и представления (отчеты «Структура поступлений основных видов налогов», «Недоимка по платежам в бюджет» и другие статистические отчеты, составляемые в налоговых органах);

Нерегламентированные – документы, исполняемые по запросам.

в) по функциональным направлениям деятельности налоговой инспекции:

Правовые и нормативно-справочные документы (законы, указы, постановления органов государственной власти и управления) и организационно-методические документы (приказы, директивы, инструкции, методики, решения коллегий ФНС и т.д.);

Документы исчисления и учета поступления налогов, сборов и других платежей (лицевые счета плательщиков налогов, банковские документы, налоговые расчеты, декларации);

Документы по контрольной работе инспекции (бухгалтерские отчеты, балансы, акты проверок, журналы учета контрольной работы);

Другие виды документов.

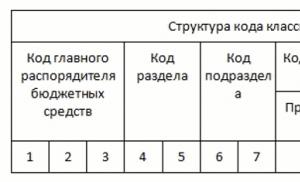

Важной составляющей внемашинного информационного обеспечения является система классификации и кодирования. В условиях функционирования АИС методы, способы кодирования, рациональная классификация номенклатур позволяют снизить объем и время на поиск информации, необходимой для решения задач, облегчить обработку информации. АИС строится на основе применения:

а) общероссийских классификаторов (Общероссийский классификатор объектов административно-территориального деления (ОКАТО)...);

б) ведомственных классификаторов (банков (КБ)...);

в) системных классификаторов (идентификационных номеров налогоплательщиков (ИНН)...).

Вся поступающая в налоговые инспекции информация делится на следующие потоки:

- - сведения о юридических и физических лицах, находящихся на данной территории;

- - информация о поступлении и возврате налогов и других платежей;

- - сведения о доходах, полученных всеми находящимися на данной территории плательщиками;

- - информация, необходимая для организации работы налоговой инспекции.

Внутри территориальной налоговой инспекции циркулируют следующие потоки данных:

- 1. Входящая информация по физическим лицам:

- - заявление на регистрацию;

- - прочие заявления, письма и жалобы граждан;

- - акт обследования (опроса);

- - декларация о совокупном денежном доходе;

- - акт проверки расчета налога с владельцев строений и земельного налога;

- - сведения о суммах доходов, выплаченных гражданину за год не по месту основной работы;

- - сведения об авторских вознаграждениях.

- 2. Входящая информация по юридическим лицам:

- - устав и учредительный договор;

- - свидетельство о регистрации;

- - номер и дата регистрации в налоговой инспекции;

- - источники формирования уставного фонда;

- - баланс и приложения к нему;

- - информация по авансовым платежам;

- - письма, исковые заявления;

- - акты проверок плательщиков налоговыми органами;

- - налоговые расчеты и акты проверок налоговой полиции;

- - справка о внесении в госреестр предприятий, организаций;

- - лицензия на право ведения той или иной деятельности;

- - докладная записка на штрафы.

- 3. Входящая информация из банковских учреждений:

- - мемориальные ордера и уведомления;

- - платежные поручения, выписки, инкассовые поручения;

- - платежные извещения;

- - отчет о кассовом исполнении бюджета;

- - сведения о вновь открываемых расчетных и бюджетных счетах;

- - сведения о финансовых операциях.

- 4. Входящая информация из директивных органов:

- - решения, постановления, приказы, распоряжения;

- - письма, телеграммы, разъяснения, запросы, инструкции.

- 5. Информация по оперативно-бухгалтерскому учету:

- - реестр поступлений, акты сверки расчетов с налогоплательщиками и акты сверки поступлений по городскому бюджету;

- - отчеты, заключения;

- - инкассовые поручения и реестр к ним.

- 6. Информация по камеральным проверкам:

- - отчеты и расчеты по налогам и платежам;

- - распределение доначисленных сумм;

- - финансовые санкции и их распределение;

- - справки о представлении деклараций;

- - платежные извещения населению.

- 7. Информация по ревизиям:

- - акты ревизий;

- - акты проверок правильности взимания госпошлины и подоходного налога с граждан;

- - предписания о приостановлении операций по счетам в финансово-кредитных учреждениях.

- 8. Справочная информация:

- - отчеты по поступлениям в бюджет и контрольной деятельности;

- - аналитические записки и статистические таблицы;

- - учетные и сводные сведения по налогоплательщикам;

- - информация для передачи в вышестоящую организацию;

- - информация для передачи в местные директивные органы.

- 9. Юридическая информация:

- - протоколы и предписания о приостановлении операций по счетам в банковских учреждениях;

- - протоколы, постановления по делам об административных нарушениях;

- - исковые заявления в суд и арбитраж.

Кроме того, ФНС использует дополнительные базы данных, например, учетно-регистрационные данные о хозяйствующих субъектах из банков данных Единого государственного реестра юридических лиц (ЕГРЮЛ), формируемого органами ФНС России, а также данные Единого государственного реестра предприятий и организаций (ЕГРПО), формируемого органами Госкомстата России (см. Приложение).

Однако, в силу различных причин (например, времени подачи налогоплательщиками сведений о себе, их составу и ответственности за искажение представленных данных) сведения из ЕГРЮЛ оказываются, как правило, более точными, чем из ЕГРПО.

Помимо представленных выше двух основных задач, на решение которых направлена информационная работа, она включает в себя ряд внутренних (технологических) элементов:

- - настройка СУБД на предметную область правоохранительных органов, обеспечивающих поступление налогов и сборов в бюджет;

- - ведение банков данных, актуализация накапливаемой в них информации;

- - организация сбора информации (ее передачи по каналам связи), обеспечение доступа заинтересованных пользователей к накопленным данным, возможности исполнения запросов на получение информации;

- - обеспечение работоспособности технических средств накопления, передачи и обработки данных;

- - защита информации от разрушения, модификации, несанкционированного доступа и т.п.

Место информационных массивов в обеспечении деятельности ФНС можно представить себе в виде следующей последовательности действий.

Сотрудники ФНС получили первичную информации о фактах и признаках экономических преступлении в виде уклонения от уплаты налогов, лицах и хозяйствующих субъектах, которые подозреваются в их совершении. Как правило, она содержит признаки, которые позволяют обоснованно подозревать конкретные хозяйствующие субъекты в совершении налоговых преступлений и правонарушений.

Далее они проводят оценку полученной информации, которая включает установку физических лиц и организаций, фигурирующих в первичном сообщении, получение иных сведений, имеющих отношение к существу сообщения или вопросам хозяйственной деятельности упоминавшихся субъектов. С этой целью используются учетно-регистрационные данные, которые позволяют установить, действительно ли существуют эти лица и организации и на законном основании они ведут свою деятельность или нет. Наряду с этим изучается финансово-хозяйственная деятельность объектов проверки. Это позволяет оценить достоверность полученной информации, сделать предположения о возможных способах совершения преступлений, установить связи проверяемых объектов.

Затем строятся оперативные версии, план оперативных мероприятий по их отработке. Построение оперативных версий возможно, как правило, после того как первичная информация будет дополнена учетно-регистрационными данными и сведениями о финансово-хозяйственной деятельности. Существенную помощь может оказать информация о ранее выявленных и пресеченных преступлениях со схожими признаками.

И наконец, осуществляется проверка оперативных версий посредством получения, анализа и оценки информации из различных источников (агентурных сообщений, ответов на разовые запросы, оперативно-технических мероприятий, внутренних баз данных, внешних информационных массивов, получаемых официально и оперативным путем).

Проверку оперативных версий можно осуществлять посредством сравнения исследуемого случая с уже известными примерами, данные о которых накапливаются в ведомственных базах данных. Для этого необходимо выделить в них сходные и отличительные признаки. Это можно сделать оперативным путем, посредством проведения целевых вербовок, запросов, проведения оперативно-технических мероприятий, или путем получения и анализа открытой информации, данных о финансово-хозяйственной деятельности из информационных массивов различных ведомств и коммерческих организаций.

Перечислим основные информационные массивы, используемые для обеспечения такого рода деятельности. Они как правило бывают внешние и внутренние.

Внешними информационными массивами, как правило, являются учетно-регистрационные данные о субъектах финансово-хозяйственной деятельности.

Таблица 2

|

Ведомство |

Информационный ресурс |

|

|

ФНС России |

Единый государственный реестр юридических лиц |

|

|

Минюст России |

Представительства иностранных компаний, аккредитованные в Российской Федерации и внесенные в государственный реестр |

|

|

Госкомстат России |

Сведения из ЕГРПО о субъектах, занятых хозяйственной деятельностью и зарегистрированные в Российской Федерации |

|

|

Минфин России |

Сведения о налогоплательщиках, осуществляющих страховую деятельность и внесенных в единый Государственный реестр страховщиков |

|

|

Информация о лицензиатах (юридических и физических лицах), имеющих лицензию на осуществление аудиторской деятельности |

||

|

Минтранс России |

Базы данных о лицензиатах |

Также внешними информационными массивами являются данные об элементах финансово-хозяйственной деятельности хозяйствующих субъектов.

Таблица 3

|

Ведомство |

Информационный ресурс |

||

|

ЦБ России |

Сведения о «подозрительных» внешнеэкономических контрактах |

||

|

ГТК России |

Сведения о таможенном оформлении товаров и транспортных средств, перемещаемых через таможенную границу Российской Федерации |

||

|

Сведения о таможенных приходных ордерах, составленных на товары, оформленные в таможенном отношении физическими и юридическими лицами |

|||

|

Сведения о поступлении на счета налогоплательщиков - участников внешнеэкономической деятельности (ВЭД) - валютной выручки от экспорта товаров в счет исполнения обязательств по внешнеторговым договорам |

|||

|

Сведения о перемещении физическими лицами через таможенную границу Российской Федерации иностранной валюты в сумме, превышающей в эквиваленте десять тысяч долларов США |

|||

|

Сведения о российских участниках ВЭД, не обеспечивших возврат валютной выручки от экспорта товаров и не обнаруженных таможенными органами по юридическим и почтовым адресам |

|||

|

МАП России |

Сведения о фактах нарушений антимонопольного законодательства, законодательства РФ о защите прав потребителей, о рекламе, о регулировании и контроле субъектов естественных монополий в области связи |

||

|

Сведения из реестра хозяйствующих субъектов, имеющих на рынке определенного товара долю более 35% |

|||

|

Услуги и цены |

Информация о реквизитах, отражающих реальное месторасположение и телефоны хозяйствующих субъектов в сферах строительства, производства и торговли различными видами товаров и продуктов, (в том числе алкогольных напитков и табачных изделий), антиквариата, страхования, оказания риэлторских, туристических, юридических, ремонтных, медицинских (в том числе аптечных), реставрационных, ритуальных, компьютерных, полиграфических и т.п. услуг |

||

|

Товары и цены |

|||

|

Госком-рыболовство |

Таблица судовладельцев |

||

К внутренним ресурсам принято относить сведения о хозяйствующих субъектах, в отношении которых проводились гласные или оперативные мероприятия, находящихся или находившихся в поле зрения правоохранительных органов, а также сведения о ранее выявленных способах совершения нарушения налогового законодательства, их демаскирующих признаках и методах выявления и пресечения.

Таблица 4

|

Информационный ресурс |

Накапливаемые сведения |

|

|

Ведомственная система учета |

Результаты проверок соблюдения налогового законодательства, ревизий и экспертиз. |

|

|

Принятые процессуальные решения (отказано в возбуждении уголовного дела, возбуждено уголовное дело, окончено уголовное дело) |

||

|

Выявленные административные правонарушения |

||

|

База данных дел оперативного учета |

Сведения о делах оперативного учета. |

|

|

Оперативно-справочные банки данных |

Сведения справочного характера, необходимые для решения поставленных задач оперативным подразделениям |

|

|

Специализированные банки данных, содержащие методики совершения налоговых преступлений |

Сведения, непосредственно характеризующие особенности совершенных правонарушений и их демаскирующих признаков |

Для каждого вида деятельности могут организовываться специфические банки данных. Например, для информационного обеспечения следственных подразделений может быть организован банк данных, расследуемых преступлений, фабулы дел, методик сбора доказательств и т.п.

Информация, используемая налоговой инспекцией, может быть классифицирована по способу получения на:

Информацию, собираемую самой налоговой инспекцией в ходе контрольной работы;

Информацию, поступающую из сторонних источников.

Право налоговых органов на самостоятельный сбор информации о налогоплательщиках установлено Налоговым кодексом Российской Федерации.

Налоговые органы имеют право по мотивированному запросу получать от банков справки по операциям и счетам организаций и граждан, осуществляющих предпринимательскую деятельность без образования юридического лица в течение 5 дней с момента подачи запроса.

Статьей 87 НК РФ установлено также право проведения налоговыми органами встречных проверок, если при проведении камеральных и выездных налоговых проверок у налоговых органов возникает необходимость получения информации о деятельности налогоплательщика (плательщика сбора), связанной с иными лицами. В этом случае, налоговым органом могут быть истребованы у этих лиц документы, относящиеся к деятельности проверяемого налогоплательщика.

Информация, поступающая от сторонних организаций весьма объемна и разнообразна, и сама может быть классифицирована по нескольким признакам.

Так, по источникам ("поставщикам") информации можно выделить:

Информацию от налогоплательщиков (плательщиков сборов);

Информацию от налоговых агентов;

Информацию от сборщиков налогов (сборов);

Информацию от банков и органов казначейства;

Информацию от органов власти и управления;

Других налоговых органов;

Других источников.

От банков и органов казначейства в налоговую инспекцию поступают сведения об уплаченных налогах и сборах, о возвратах и зачетах излишне уплаченных платежей, об открытии и закрытии счетов

От органов государственной власти и управления налоговая инспекция получает сведения о государственной регистрации и снятии с учета юридических лиц и предпринимателей; о регистрации физических лиц по месту жительства и регистрации актов гражданского состояния; о выдаче и прекращении действия лицензий; о сделках с недвижимым имуществом и землей и т.д.

От других налоговых органов в налоговую инспекцию поступает весьма разнородная информация. От вышестоящих налоговых органов поступают законодательные и нормативные акты, письма и разъяснения по отдельным вопросам налогового законодательства. От налоговых органов всех уровней идет поток информации о выявленных фактах деятельности налогоплательщиков, контролируемых данной инспекцией, и нарушениях им налогового законодательства на других территориях; о филиалах и представительствах налогоплательщиков; материалы встречных проверок, выполненных по заказу инспекции и т.п.

К другим источникам информации можно отнести письма, заявления и жалобы граждан о фактах хозяйственной деятельности предприятий и предпринимателей на контролируемой инспекцией территории; публикации в средствах массовой информации о деятельности налогоплательщиков и их рекламные объявления и т.п.

По периодичности поступления информацию, предоставляемую сторонними источниками, можно разделить на:

Периодическую,

Нерегулярную.

Периодическая информация, в свою очередь, может быть разделена в зависимости от периода поступления на:

Ежемесячную (некоторые налоговые декларации, например, по единому социальному налогу);

Ежеквартальную (бухгалтерская отчетность, декларации по большинству налогов с юриди-ческих лиц и т.п.);

Годовую (декларации о доходах граждан, сведения о доходах физических лиц и т.п.)

К информации, поступающей нерегулярно, можно отнести банковские документы на уплату налогов; информацию об открытии счетов в банках, о сделках с недвижимым имуществом и многие другие сведения. При этом нерегулярность поступления не означает маленький объем поступающих данных. Например, налоговая инспекция ежедневно получает тысячи платежных документов, однако, не существует строгой периодичности фактического перечисления средств в счет уплаты налогов каждым налогоплательщиком, соответственно, и источник этот можно отнести к разряду нерегулярных.

По степени обязательности, информационные потоки можно разделить на:

Обязательные,

Необязательные.

Обязательные информационные потоки могут быть установлены Налоговым кодексом и другими законами, указами Президента или ведомственными (межведомственными) нормативными актами.

В настоящее время основной объем информации поступает в налоговую инспекцию по следующим участкам работы:

Учет налогоплательщиков;

Камеральная проверка налоговых деклараций юридических и физических лиц.

Учет налогоплательщиков - это первый этап, первый участок налоговой работы. На этом участке налоговые органы получают первичную информацию о налогоплательщиках, включают их в свою базу данных. В дальнейшем сведения о плательщиках уточняются и изменяются в связи с изменениями, происходящими в их хозяйственной деятельности.

Налоговый контроль должен осуществляться уже на этом, первом, участке налоговой работы, иначе есть реальная угроза включения в БД ЕГРН недостоверных данных.

Вторым важнейшим источником информации для работы налоговой инспекции является камеральная проверка налоговых деклараций юридических и физических лиц.

Камеральная налоговая проверка – это проверка, проводящаяся по месту нахождения налогового органа, на основе налоговых деклараций и документов, представленных налогоплательщиком, служащих основанием для исчисления и уплаты налога, а также других документов о деятельности налогоплательщика, имеющихся у налогового органа.

Третьим важнейшим каналом получения информации налоговой инспекцией является учет поступлений в бюджет и ведение лицевых счетов.

В Налоговом кодексе РФ вопросам учета поступлений отведено сравнительно немного места. Это объясняется тем, что учет поступлений является "внутренней" работой налоговой инспекции, и сам по себе не затрагивает интересы налогоплательщиков. Главной задачей инспекторов, занятых на участке учета платежей и ведения лицевых счетов, является контроль за полнотой и своевременностью уплаты налогов в бюджет (контроль за правильностью исчисления налогов, как было отмечено выше, осуществляется другими подразделениями инспекции). Основным инструментом такого контроля в настоящее время является лицевой счет (ЛС) плательщика.

ЛС открываются на каждое предприятие, на каждый уплачиваемый им налог, на каждый уровень бюджета (если налог подлежит зачислению в разные бюджеты).

ЛС может быть легко представлен в виде программы для обработки на ЭВМ.

Наибольшую сложность с точки зрения информатизации работы отдела учета и отчетности представляет автоматизация информационных потоков в отдел и из отдела, необходимых для заполнения ЛС и обобщения содержащейся в них информации.

Прием и обработка сведений о доходах физических лиц - это четвертый важнейший источник информации для налоговых органов.

Инспекции получают от работодателей, находящихся на подконтрольной им территории, сведения о доходах граждан, полученных ими по основному и по не основному местам работы в прошлом году.

Необходимо отметить, что мы рассмотрели только основные источники информации, используемой в работе налоговой инспекции. На них приходится примерно 80-85 процентов объема информации, используемой в налоговой работе. Остальные 15-20 процентов информации поступают из других источников, либо собираются самой инспекцией в ходе контрольной работы.

(Аперян К.) («Финансовое право», 2011, N 4)

ПРАВОВОЙ СТАТУС ИНФОРМАЦИИ, ИСПОЛЬЗУЕМОЙ В НАЛОГОВЫХ ПРАВООТНОШЕНИЯХ <*>

К. АПЕРЯН

——————————— <*> Aperyan K. Legal status of information used in tax-law relations.

Аперян Карен, аспирант Всероссийской государственной налоговой академии Минфина России.

Информация играет особую роль в налоговых правоотношениях. Ее основное предназначение — служить целям своевременного и полного поступления налогов и сборов в доход государства. Автор статьи проводит анализ и определяет статус информации, используемой в налоговых правоотношениях.

Ключевые слова: информация, налоги, налогоплательщики, правоотношения, конфиденциальность, общедоступность, тайна, защита, ограничения, доступ.

Information plays a special role in tax-law relations. Its main purpose is to serve the purposes of timely and complete receipt of taxes and charges by the state. The author of the article makes analysis and determines the status of information used in tax-law relations.

Key words: information, taxes, tax-payers, legal relations, confidentiality, general availability, secret, protection, limitations, access.

Законодательством Российской Федерации установлены виды информации в зависимости от ее содержания или обладателя. Статьей 5 Закона «Об информации…» определен статус видов информации: информация может свободно использоваться любым лицом и передаваться одним лицом другому лицу, если федеральными законами не установлены ограничения доступа к информации либо иные требования к порядку ее предоставления или распространения. Информация в зависимости от категории доступа к ней подразделяется на общедоступную информацию, а также на информацию, доступ к которой ограничен федеральными законами (информация ограниченного доступа). В зависимости от порядка предоставления или распространения информация подразделяется на: свободно распространяемую; предоставляемую по соглашению лиц, участвующих в соответствующих отношениях; информацию, которая в соответствии с федеральными законами подлежит обязательному предоставлению или распространению; информацию, распространение которой в Российской Федерации ограничивается или запрещается. Налоговые органы, осуществляя налоговое администрирование, обрабатывают большие объемы информации. Это связано с ростом числа налогоплательщиков, а также ростом объема информации, получаемой от различных органов и организаций. Информация, используемая налоговыми органами, имеет строго определенный режим доступа и, соответственно, подразделяется на: — общедоступную; — информацию, имеющую в силу закона ограниченный доступ; — служебную информацию; — конфиденциальную, доступ к которой не может быть доступен в силу закона. Основным источником общедоступной информации являются: Конституция Российской Федерации, федеральные законы Российской Федерации, в том числе Налоговый кодекс Российской Федерации, законы субъектов Российской Федерации, указы Президента Российской Федерации, постановления Правительства Российской Федерации, общедоступные ведомственные акты и др. В силу своих должностных полномочий, по смыслу и содержанию Закона о налоговых органах, ст. ст. 31, 32, 83, 84, 93, 93.1 и др. НК РФ, налоговые органы имеют право на: — получение информации от физических лиц и организаций; — сбор, обработку, анализ информации, полученной от физических лиц, организаций, а также полученной от внешних источников и собственными силами; — ведение реестров и баз данных как на бумажных носителях, так и в электронном виде; — архивное хранение собранной от различных источников информации; — передачу, распространение, обмен имеющейся информации. Федеральным законом от 8 августа 2001 г. N 129-ФЗ «О государственной регистрации юридических лиц» (ст. 6) предусмотрено, что сведения, содержащиеся в государственном реестре, являются открытыми и общедоступными. Исключение составляют: сведения о номере, о дате выдачи и об органе, выдавшем документ, удостоверяющий личность физического лица, содержащиеся в государственных реестрах. Эта информация может быть предоставлена исключительно органам государственной власти, иным государственным органам, судам, органам государственных внебюджетных фондов в случаях и в порядке, которые установлены Правительством Российской Федерации. Данное ограничение не применяется при представлении содержащих указанные сведения копий учредительных документов юридических лиц, а также сведений о месте жительства индивидуальных предпринимателей <1>. Регистрирующий орган по запросу индивидуального предпринимателя обязан предоставить ему информацию о лицах, получивших сведения о его месте жительства. Сведения о государственной регистрации размещаются на официальном сайте регистрирующего органа в сети Интернет. ——————————— <1> Федеральный закон от 8 августа 2001 г. N 129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей» (ред. от 23 декабря 2010 г.) // СЗ РФ. 2001. N 33 (ч. I). Ст. 3431.

Налоговые органы, осуществляя деятельность по налоговому администрированию, регистрируют налогоплательщиков, осуществляют их учет, проводят налоговые проверки, в процессе чего собирают информацию, обрабатывают ее, анализируют, хранят. Можно предположить, что собранная налоговым органом информация есть информация для служебного пользования. Она имеет специальный режим — режим налоговой тайны. Согласно п. 1 ст. 102 налоговую тайну составляют любые полученные налоговым органом сведения о налогоплательщике, за исключением сведений: 1) разглашенных налогоплательщиком самостоятельно или с его согласия; 2) об идентификационном номере налогоплательщика; 3) о нарушениях законодательства о налогах и сборах и мерах ответственности за эти нарушения; 4) предоставляемых налоговым (таможенным) или правоохранительным органам других государств в соответствии с международными договорами (соглашениями), одной из сторон которых является Российская Федерация, о взаимном сотрудничестве между налоговыми (таможенными) или правоохранительными органами (в части сведений, предоставленных этим органам); 5) предоставляемых избирательным комиссиям в соответствии с законодательством о выборах по результатам проверок налоговым органом сведений о размере и об источниках доходов кандидата и его супруга, а также об имуществе, принадлежащем кандидату и его супругу на праве собственности. Поступившие в налоговые органы сведения, составляющие налоговую тайну, имеют специальный режим хранения и доступа. Налоговая тайна не подлежит разглашению налоговыми органами, их должностными лицами и привлекаемыми специалистами, экспертами, за исключением случаев, предусмотренных федеральным законом. Утрата документов, содержащих составляющие налоговую тайну сведения, либо незаконный сбор, а также разглашение таких сведений влекут уголовную ответственность. Статьей 13.14 КоАП РФ предусмотрена административная ответственность за разглашение информации с ограниченным доступом. Статьей 139 ГК РФ регулировался режим служебной и коммерческой тайны. В настоящее время ст. 139 ГК РФ утратила силу в связи с введением части IV Гражданского кодекса РФ <2>. В настоящее время информация, составляющая служебную или коммерческую тайну, защищается способами, предусмотренными частью IV ГК РФ и Федеральным законом от 29 июля 2004 г. N 98-ФЗ «О коммерческой тайне» <3>. ——————————— <2> Федеральный закон от 18 декабря 2006 г. N 231-ФЗ «О введении в действие части четвертой Гражданского кодекса Российской Федерации» // СЗ РФ. 2006. N 52 (ч. 1). Ст. 5497. <3> См.: СЗ РФ. 2004. N 32. Ст. 3283.

В соответствии с положениями ст. 3 Федерального закона N 98-ФЗ «О коммерческой тайне»: «коммерческая тайна — режим конфиденциальности информации, позволяющий ее обладателю при существующих или возможных обстоятельствах увеличить доходы, избежать неоправданных расходов, сохранить положение на рынке товаров, работ, услуг или получить иную коммерческую выгоду»; «информация, составляющая коммерческую тайну (секрет производства), — сведения любого характера (производственные, технические, экономические, организационные и другие), в том числе о результатах интеллектуальной деятельности в научно-технической сфере, а также сведения о способах осуществления профессиональной деятельности, которые имеют действительную или потенциальную коммерческую ценность в силу неизвестности их третьим лицам, к которым у третьих лиц нет свободного доступа на законном основании и в отношении которых обладателем таких сведений введен режим коммерческой тайны». Доступ к информации, составляющей коммерческую тайну, означает ознакомление определенных лиц с такой информацией. Соответственно, передача информации, составляющей коммерческую тайну, — передача информации, составляющей коммерческую тайну и зафиксированной на материальном носителе, ее обладателем контрагенту на основании договора в объеме и на условиях, которые предусмотрены договором, включая условие о принятии контрагентом установленных договором мер по охране ее конфиденциальности. Разглашение информации, составляющей коммерческую тайну, — действие или бездействие, в результате которых информация, составляющая коммерческую тайну, в любой возможной форме (устной, письменной, иной форме, в том числе с использованием технических средств) становится известной третьим лицам без согласия обладателя такой информации либо вопреки трудовому или гражданско-правовому договору. Право на отнесение информации к информации, составляющей коммерческую тайну, и на определение перечня и состава такой информации принадлежит обладателю такой информации с учетом положений Федерального закона N 98-ФЗ «О коммерческой тайне». В соответствии с п. 4 ст. 4 информация, составляющая коммерческую тайну, обладателем которой является другое лицо, считается полученной незаконно, если ее получение осуществлялось с умышленным преодолением принятых обладателем информации, составляющей коммерческую тайну, мер по охране конфиденциальности этой информации, а также если получающее эту информацию лицо знало или имело достаточные основания полагать, что эта информация составляет коммерческую тайну, обладателем которой является другое лицо, и что осуществляющее передачу этой информации лицо не имеет на передачу этой информации законного основания. Статьей 6 Федерального закона N 98-ФЗ «О коммерческой тайне» регламентируется порядок предоставления информации, составляющей коммерческую тайну. Конфиденциальной является информация, которая стала известна нотариусу, адвокату, эксперту, аудитору в связи с исполнением ими своих обязанностей по отношению к налогоплательщику — физическому лицу или организации, т. е. предоставленная налогоплательщиком с условием сохранения этой информации в тайне. Согласно пп. 13 п. 2 ст. 21 НК РФ налогоплательщик имеет право на соблюдение и сохранение налоговой тайны. С другой стороны, обязанностью налоговых органов является соблюдать налоговую тайну и обеспечивать ее сохранение (пп. 8 п. 1 ст. 32 НК РФ). При осуществлении налогового контроля не допускаются сбор, хранение, использование и распространение информации о налогоплательщике (плательщике сбора, налоговом агенте), полученной в нарушение положений Конституции Российской Федерации, настоящего Кодекса, федеральных законов, а также в нарушение принципа сохранности информации, составляющей профессиональную тайну иных лиц, в частности адвокатскую тайну, аудиторскую тайну (п. 4 ст. 82 НК РФ). В соответствии с п. 8 Постановления Правительства РФ от 26 февраля 2004 г. N 110 «О совершенствовании процедур государственной регистрации и постановки на учет юридических лиц и индивидуальных предпринимателей» <4> «налоговые органы осуществляют прием документированной информации для ведения реестра и передачу ее другим налоговым органам в порядке, установленном для приема и передачи конфиденциальной информации». ——————————— <4> См.: СЗ РФ. 2004. N 10. Ст. 864.

В отношении информации (сведений), имеющей особый режим доступа и содержащейся в государственных реестрах, Постановлением Правительства РФ от 3 ноября 1994 г. N 1233 утверждено Положение о порядке обращения со служебной информацией ограниченного распространения в федеральных органах исполнительной власти <5>. Положение определяет общий порядок обращения с документами и другими материальными носителями информации, содержащими служебную информацию ограниченного распространения, в федеральных органах исполнительной власти, а также на подведомственных им предприятиях, в учреждениях и организациях. ——————————— <5> Постановление Правительства РФ от 3 ноября 1994 г. N 1233 «Об утверждении Положения о порядке обращения со служебной информацией ограниченного распространения в федеральных органах исполнительной власти» // СЗ РФ. 2005. N 30 (ч. II). Ст. 3165.

К служебной информации ограниченного распространения относится несекретная информация, касающаяся деятельности организаций, ограничения на распространение которой диктуются служебной необходимостью <6>. На документах (в необходимых случаях и на их проектах), содержащих служебную информацию ограниченного распространения, проставляется пометка «Для служебного пользования». Руководитель федерального органа исполнительной власти в пределах своей компетенции определяет: ——————————— <6> Там же. Статьи 1.2 — 1.5.

— категории должностных лиц, уполномоченных относить служебную информацию к разряду ограниченного распространения; — порядок передачи служебной информации ограниченного распространения другим органам и организациям; — организацию защиты служебной информации ограниченного распространения. Подводя итог исследования правового статуса информации, используемой налоговыми органами, следует заметить, что налоговые органы в силу своей компетенции обладают большим объемом информации о налогоплательщиках — физических лицах и организациях. Информация имеет строго определенный режим доступа и, соответственно, подразделяется на: — общедоступную, или публичную, т. е. информацию, доступную для всех участников налоговых правоотношений; — информацию, имеющую в силу закона особый или ограниченный доступ; — служебную информацию, т. е. информацию, которая получена налоговыми органами в связи с налоговым администрированием; — конфиденциальную, которая не может быть доступна в силу закона. Служебная информация и конфиденциальная информация имеет специальный статус — статус налоговой тайны и (или) коммерческой (производственной) тайны.

Список использованной литературы

1. Конституция Российской Федерации. 2. Налоговый кодекс Российской Федерации. Часть первая // СЗ РФ. 1998. N 31. Ст. 3824. 3. Гражданский кодекс Российской Федерации. Часть четвертая // СЗ РФ. 2006. N 52 (ч. 1). Ст. 5496. 4. Федеральный закон от 27 июля 2006 г. N 149-ФЗ «Об информации, информационных технологиях и защите информации» // СЗ РФ. 2006. Ст. 3448. 5. Федеральный закон от 8 августа 2001 г. N 129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей» (ред. от 23 декабря 2010 г.) // СЗ РФ. 2001. N 33 (ч. I). Ст. 3431. 6. Федеральный закон от 18 декабря 2006 г. N 231-ФЗ «О введении в действие части четвертой Гражданского кодекса Российской Федерации» // СЗ РФ. 2006. N 52 (ч. 1). Ст. 5497. 7. Постановление Правительства РФ от 3 ноября 1994 г. N 1233 «Об утверждении Положения о порядке обращения со служебной информацией ограниченного распространения в федеральных органах исполнительной власти» // СЗ РФ. 2005. N 30 (ч. II). Ст. 3165. 8. Основные направления налоговой политики РФ на 2010 год и на плановый период 2011 и 2012 годов. Документ опубликован не был // СПС «КонсультантПлюс». 9. Бойцов Г. В., Долгова М. Н., Бойцова Г. М. Постатейный комментарий к части первой Налогового кодекса Российской Федерации. «ГроссМедиа», 2006 // СПС «КонсультантПлюс». 10. Воронов А. М. Проблемы теории и практики обеспечения общественной безопасности Российской Федерации. М.: ВГНА, 2007. 357 с. 11. Загузов Г. В. Информационное обеспечение деятельности налоговых органов // Административное и муниципальное право. 2008. N 4. 12. Кобзарь-Фролова М. Н. Концептуальные основы теории налоговой деликтологии: Монография. М.: ВГНА, 2010. 473 с. —————————————————————— КонсультантПлюс: примечание. Комментарий к Налоговому кодексу Российской Федерации (часть первая) (постатейный) (под ред. Ф. Н. Козырина, А. А. Ялбулганова) включен в информационный банк. —————————————————————— 13. Комментарий к Налоговому кодексу Российской Федерации (ч. 1) (постатейный) / Под ред. А. Н. Козырина, А. А. Ялбулганова. М.: ЦППИ, 2009. 182 с. // СПС «КонсультантПлюс». 14. Крохина Ю. А. Налоговое право России. М.: НОРМА, 2008. 720 с.

——————————————————————

Основой современной системы планирования налогового контроля является всесторонний анализ всей имеющейся у налогового органа информации о налогоплательщике на каждом этапе планирования и подготовки выездной налоговой проверки. Обоснованный выбор объектов для проведения выездных налоговых проверок невозможен без всестороннего анализа всей информации, поступающей в налоговые органы из внутренних и внешних источников.

К информации из внутренних источников относится информация о налогоплательщиках, полученная налоговыми органами самостоятельно в процессе выполнения ими функций, возложенных на налоговую службу.

Информация о налогоплательщике из внутренних источников - информация, полученная налоговыми органами самостоятельно в процессе выполнения возложенных на них функций, в частности сведения, содержащиеся в соответствующих информационных ресурсах.

Информация о налогоплательщике из внешних источников - информация, полученная налоговыми органами в соответствии с международными договорами РФ, законодательством РФ или на основании соглашений по обмену информацией с контролирующими и правоохранительными органами, органами государственной власти и местного самоуправления, а также иная информация, в том числе общедоступная .

При планировании выездных налоговых проверок налоговые органы используют информационные ресурсы ФНС России. Информационные ресурсы о налогоплательщиках представляют собой совокупность сведений о налогоплательщиках, содержащихся как в электронном виде, так и на бумажных носителях. В электронном виде информация накапливается в государственных реестрах ЕГРЮЛ, ЕГРИП, ЕГРН, иных централизованных информационных ресурсах, формируемых различными программными комплексами. Деятельность налоговых органов но формированию информационных ресурсов о налогоплательщиках должна отвечать следующим основным требованиям:

- непрерывность - обеспечение постоянного сбора, фиксации и обработки всей поступающей в налоговый орган информации о налогоплательщиках;

- систематизация - создание информационных баз данных о налогоплательщиках;

- актуализация - своевременное обеспечение обновления информации о налогоплательщиках с учетом вновь поступающих данных из внутренних и внешних источников;

- полнота - наличие достаточного объема информации о налогоплательщиках, необходимого для принятия обоснованного решения о целесообразности их отбора для проведения выездных налоговых проверок;

- достоверность - предварительный анализ поступающей в налоговый орган информации на предмет ее соответствия реальному положению дел. В целях проведения такого анализа должно осуществляться сопоставление данной информации со сведениями, полученными из иных источников, направление запросов в контролирующие и правоохранительные органы, истребование у налогоплательщика, его контрагентов и иных лиц дополнительных сведений, получение объяснений и документов. Указанные действия производятся с целью подтверждения правильности исчисления и своевременности уплаты налогов (сборов);

- организация рациональной системы обработки и хранения информации - включение имеющейся и поступающей информации о деятельности налогоплательщиков в соответствующий программный комплекс налогового органа местного уровня.

В соответствии с действующим законодательством или на основании соглашений по обмену информацией для получения информации о налогоплательщиках налоговые органы используют источники, такие как:

- МВД России;

- Минприроды России;

- Минтранс России;

- ФМС России;

- ФССП России;

- ФТС России;

- Росводрссурсы;

- Рослссхоз;

- Росреестр;

- Росстат;

- Ростехнадзор;

- Росфин надзор;

- Банк России;

- ГИБДД МВД России;

- Госз"дарственная инспекция по надзору за техническим состоянием самоходных машин и других видов техники;

- органы ЗАГС;

- государственные внебюджетные фонды Российской Федерации;

- органы лицензирования;

- иные правоохранительные и контролирующие органы;

- органы местного самоуправления;

Источниками информации о налогоплательщиках, которая может быть получена налоговыми органами по запросам, являются, например:

- МВД России;

- Минтранс России;

- ФМС России;

- Роструд;

- ГИБДД МВД России;

- органы исполнительной власти субъектов РФ, ведающие вопросами охраны труда;

- лицензирующие органы;

- органы ЗАГС;

- банки;

- биржи;

- торгово-промышленные палаты субъектов РФ и муниципальных образований;

- лица, располагающие сведениями о дислокации торговых точек, об арендаторах торговых мест и о рынке потребительских услуг;

- территориальные органы вышеуказанных федеральных органов исполнительной власти и государственных внебюджетных фондов.

К иной информации относится информация, поступающая от юридических и физических лиц (письма, жалобы, заявления и т.п.), из СМИ, Интернета (открытые базы данных иностранных государств; рекламные объявления, содержащие сведения о реализации товаров (выполнении работ, оказании услуг) юридическими и физическими лицами; публикации и т.д.).

Результатом работы по сбору и обработке информации о налогоплательщиках, поступающей из различных источников, является формирование информационных ресурсов налоговых органов.

Сведения из информационных ресурсов, а также результаты проведенного на основании имеющейся информации анализа используются налоговыми органами при осуществлении контрольной работы, прежде всего для отбора налогоплательщиков при планировании выездных налоговых проверок, а также для проведения предпроверочного анализа.

- Общедоступные критерии оценки рисков для налогоплательщиков, утв. приказомФПС России от 30.05.2007 № ММ-3-06/333®.